工業硅系列報告之國內市場現狀

2022年06月09日 10:47 24389次瀏覽 來源: 華泰期貨 分類: 期貨

報告摘要

工業革命給人類文明的發展裝上了加速引擎,18 世紀煤炭的應用帶來了第一次工業革命,人類進入了“蒸汽時代”;19 世紀隨著石油的大量開采,世界迎來了第二次工業革命,進入了“電氣時代”;而今,我們已經邁入一個全新的時代:第三次工業革命--“硅時代”。

硅晶體的半導體特性,改變了人類的思維方式,以硅為原材料制成的各種集成電路,為現代信息奠定了基礎;而光伏的發明,則將太陽能(7.52 -2.85%,診股)直接轉換為電能,拓展了人類尋找清潔能源的邊界,本文主要就中國工業硅的產業情況進行簡單的介紹。成本方面:目前,每生產一噸工業硅成本為 1.6-2.0 萬元:其中電力成本占比 35-50%、炭質還原劑成本占比 20-30%、電極成本占比約 13%、硅石成本占比約 9%,其它費用約占 4%。

產能產量方面:全球工業硅供給中,中國占據絕對優勢,占比皆已達到全球的 80%左右。2021 年,中國的工業硅產量達到 291 萬噸,創歷史新高;近幾年全球工業硅的產能產量增長緩慢,絕大部分增長來自于中國;且中國產能產量的集中度不斷提升,前十企業的供應量占比達到 45%,供給主要集中在新疆、云南、四川等地。

消費需求方面:中國是最大的消費國,主要消費區域是華東、華北、華南,主要消費大省是廣東、江蘇、新疆、浙江等。預計 2022-2025 年全球工業硅需求將快速上升,需求增長動力主要來自于中國高速發展的光伏產業、穩健增長的有機硅行業。

企業分布方面:有機硅企業主要分布于華東、西北兩大區域,國企和上市公司較多,產能集中度高;多晶硅企業則主要分布在西北、西南及華中區域,且多在境內及境外兩地上市,頭部均為民營企業;鋁合金企業產能分散,數量龐大,主要分布在華東及華南。

現貨貿易定價方式:目前,我國的工業硅企業間現貨貿易,多采用第三方參與定價,或招標的方式進行定價,缺乏統一、公開、透明、權威的市場價格。工業硅期貨上市,不僅可直接服務于光伏產業,助力行業和相關企業長期規范發展,也將助力國家雙碳目標實現,形成全球工業硅權威價格,助力我國成為國際定價中心。

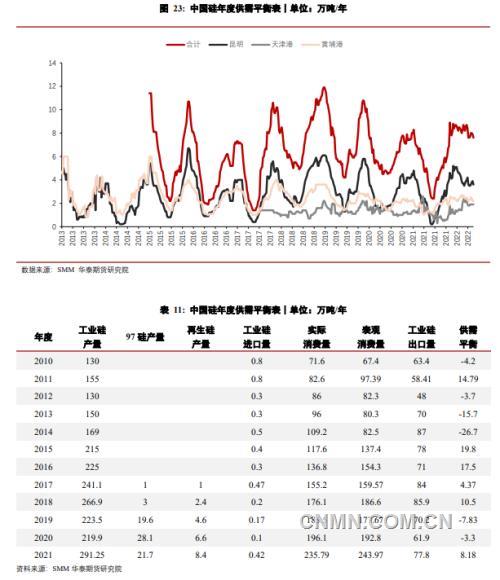

供需平衡方面:2021 年末,中國工業硅季節性累庫量低于 10 年均值。因國內貿需求增加、出口下降,導致工業硅港口社會庫存下降已成趨勢,并開啟新的庫存周期。

1 工業硅產業鏈介紹

工業硅行業相關國內政策及2021年硅業大事記

按照國家的能源發展目標,到2030年,我國的非化石能源消費比重,將達到25%左右;屆時,晶硅光伏等清潔能源,將成為發電的主要構成之一。預計到 2025年,全球新增的光伏裝機容量將超過400GW,國內裝機容量可達150GW。預計到 2030年和2050年,全球年新增裝機量將分別突破1000GW和1500GW,晶硅光伏發電即將迎來前所未有的發展機遇。

2022年3月1日,住建部印發《“十四五”建筑節能與綠色建筑發展規劃》。其中指出:“十四五”時期是開啟全面建設社會主義現代化國家新征程的第一個五年,是落實2030年前碳達峰、2060年前碳中和目標的關鍵時期,建筑節能與綠色建筑發展面臨更大挑戰,同時也迎來重要發展機遇。

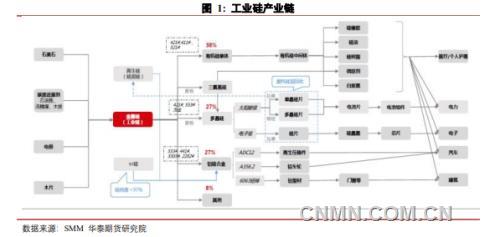

硅產業鏈簡介

工業硅也稱金屬硅、結晶硅,是由硅石和碳質還原劑在礦熱爐內冶煉而成的產品,主要成分硅元素含量在 98.5%-99.99%之間。硅在地殼中的資源極為豐富,僅次于氧,占地殼比重25%以上;主要以二氧化硅或硅酸鹽的形式存在于巖石、砂礫、塵土中。因其品種繁多,在下游應用廣泛。工業硅位于硅基新材料產業鏈的頂端,是光伏、有機硅、硅合金等下游產業的核心原料。

工業硅的分類:通常按其成份中所含鐵、鋁、鈣三種主要雜質的含量來劃分。可分為553、441、411、421、3303、3305、2202、2502、1501、1101等不同牌號。(例如:421#工業硅中,鐵含量≤0.4%、鋁含量≤0.2%,鈣含量≤0.1%)

工業硅的上游生產環節,包含硅礦石的開采、精選,及工業硅的初煉、精煉。在上游的冶煉環節中,硅煤、石油焦都是十分重要的還原劑。另,工業硅行業屬于高耗能行業,每生產1噸工業硅需消耗約1.4萬度電,電力成本占總生產成本的比重較高。

工業硅中游的四個應用方向

有機硅:即有機硅化合物,同時具備無機材料、有機材料的性能;不僅具有粘溫系數小、表面張力低、壓縮性高、氣體滲透性高 等基本性質,還具有電氣絕緣、耐高低溫、耐氧化穩定性等特性;

多晶硅:工業硅經過提純可制備成多晶硅。多晶硅是非常重要的光伏、半導體材料;

鋁合金:在鋁合金鑄造過程中加入硅可以提高合金的高溫流動性和耐磨性,同時減少收縮率和熱裂傾向;

耐火材料。

工業硅的下游終端應用

有機硅:下游制品主要是高溫膠和室溫膠,是現代工業和日常生活中不可缺少的高性能材料,應用范圍已由最初的國防軍工行業擴展到建筑、電子電器、電力、汽車、醫療、日用品、紡織、日化、機械加工、化工、航空航天、新材料、新能源等多種領域;

多晶硅:是單質硅的一種形態,主要應用于光伏、半導體、電子等領域;

鋁合金:廣泛應用于汽車制造、電子、建筑材料等領域。

2 中國工業硅供應概況

工業硅的成本結構

我國工業硅每噸成本在16000—20000元之間,生產1噸工業硅需要2.7-3噸硅石,2噸碳質還原劑(種類包括木炭、石油焦、低灰煤等),0.1-0.13噸電極,每噸工業硅冶煉須耗電11000-14000度,具體分析如下:

原材料

硅石:在國內,生產1噸工業硅約需2.7-3噸硅石,成本占比約9%。我國的硅石儲量雖然豐富,但整體質量并不高;硅石純度品位的高低,直接決定產成品工業硅的品質;硅石的主要成分是二氧化硅,包括石石英巖、天然石英砂、英砂巖、脈石英等;

在中國,常見的硅石資源有石英砂巖、石英巖、天然石英砂巖,三者總和占硅石礦資源的99.07%,但高品質的脈石英僅占石英礦資源的0.93%。目前,我國的硅石資源主要分布于石英巖中,占比約53.4%;其次為天然石英砂,占比約31.5%,石英砂巖占比約14.2%。

炭質還原劑:每生產1噸工業硅,約需2噸炭質還原劑,成本約占20-30%。冶煉工業硅對還原劑的要求包括:固定碳高、灰分低、揮發分適中、比電阻高、化學反應性強,且有一定的粒度、機械強度等特性。常用的冶煉還原劑有木炭、石油焦、硅煤等,其選擇及用量因硅石的原料來源、工藝師操作習慣不同,而表現出區域性差異。

上述還原劑的優缺點各自不同,在生產中通常要選用多種還原劑、并調整其配比,以控制冶煉過程中的爐況及工業硅的質量。

電極:生產1噸工業硅約需0.1-0.13噸電極,約占總成本的13%。生產工業硅,還需要使用電極;電極可分為石墨電極、炭電極,起導電作用;在冶煉過程中,電極是導電系統的重要組成部分。電流通過電極輸入冶煉爐內,產生熱量融化爐料。對電極的要求包括:導電性能好、電阻率小,減少電損;熔點高,熱膨脹系數小、不易變形;且高溫時有足夠的機械強度,雜質含量低等。故使用石墨電極、碳素電極較多。

電力

每生產1噸工業硅大約消耗1.1-1.4萬度電,約占總成本的35-50%。我國的硅石儲量主要集中在新疆、云南、湖北、江西、廣西等地。其中,新疆產區主要使用煤電;具體又可分自備電、電網電,且全年電價較穩定;其它產區,如云南、四川、福建 以水電為主,電價隨季節性調整明顯:

工業硅的成本結構分析

電力是最主要的核心成本

生產1噸工業硅約需2.7-3噸硅石、2噸炭質還原劑(含木炭、石油焦、低灰分煙煤 等)、0.1-0.13噸電極、消耗約1.1-1.4萬度電。

2021年,我國工業硅行業的生產成本構成中,電力、還原劑、電極、硅石成本分別占比為35%、29%、13%、9%。成本的最主要部分是能源消耗、原材料,兩者占比約為80%。

主要成本結構:原材料及電力占比接近80%

因工業硅冶煉過程能耗較高,電力成本占比最高,其次為還原劑,兩者合計占比約為64%。工業硅使用的硅石礦主產地集中在新疆、云南、湖北、江西、廣西等地。其中湖北、江西的硅石質量較高,云南硅石供應較足但質量普通,新疆硅石品位較復雜。

電力成本:不同的區域有較明顯的差異;

工業硅對生產資源的能源依賴性很強,我國工業硅的產能主要分布在電力資源充沛的西北、西南地區,如:新疆、云南、四川等地,皆依托于豐富的煤電、水電資源。

新疆產區:工業硅的生產成本最具優勢。其自備電的成本優勢最大,但新疆電網的用電成本與西南產區等地的豐水期間的用電成本差別不大;

云南與四川產區:高度依賴水資源優勢。兩地成本相差不大,豐水期成本有一定優勢,開工率較高,但進入枯水期,電力成本顯著上升,開工率下降。另,云南的硅石供應比四川更充足,未來有望與四川拉開差距;

福建產區:具品質差異化競爭優勢。成本相對最高,主要以 3303# 和2202# 等高品質工業硅為主,具有一定的差異化優勢。但高品質硅石的供應未來將逐步減少,差異化優勢將會逐漸減弱。

原料端成本:硅石的品質對工業硅的成品質量影響較關鍵。常用的還原劑有木炭、石油焦、硅煤、木片等,通常在生產過程中需混合搭配使用;另,全煤工藝未來或逐步成為主流工藝。外電極也是消耗原料,生產中多使用石墨電極。

其它成本:除了上述原材料及電量消耗,還有一些其它費用,如維護費、人工成本、三費(銷售費用、管理費用和財務費用)、設備折舊等。

工業硅的產能及產量

中國產能產量占據全球工業硅供給的絕對優勢地位

2014-2021年期間,全球工業硅產能產量增長緩慢,絕大部分增長來自于中國產能產量的擴張。目前,中國的產能占比已由77.4%提升至78.96%,產量占比由67%提升至78%。

其中,2021年中國全年的工業硅產量,同比增幅32%,達291萬噸,創歷史新高;

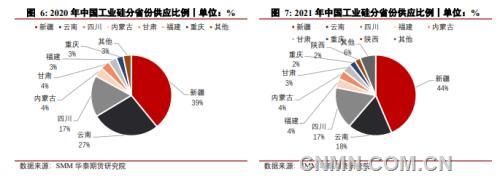

中國工業硅的主產區

2021年,新疆成為我國工業硅第一大產區,產量占全國總量的44%。云南、四川兩省占比分另為第二、三位,兩個省份的產量分別占全國總產量的18%和17%。

新疆、云南、四川前三大產區供應占全國的總產量的79%,剩余產量則零散分布在內蒙古、甘肅、福建、重慶、湖南、貴州、廣西、黑龍江等地。

2020-2021年,中國工業硅的兩個主要供給省份新疆和云南,供應比例發生較大的變化:

一方面,2021年,新疆得益于大廠的產能負荷提升,產量占比同比大增5%,上升至44%;

另一方面,云南則因2021年干旱少電、雙控限電等原因,造成2021年產量同比減少5.8萬噸,降幅達10.2%;其產量在全國占比由2020年的27%,下滑到2021年的18%;且在2021年1-10月期間,曾經下滑至全國排名第三,低于四川;但因其在11-12月枯水期間并未停產,排名重回第二。

2021年前中國工業硅十企業產量集中度不斷提升

2020年,我國工業硅集中度較低,以小產能居多;2021年,在有機硅、多晶硅迅速擴產的背景下,各企業紛紛向上游原料工業硅布局,確保供應鏈穩定;工業硅產業鏈一體化趨勢明顯,前十企業產量為133萬噸,產量大幅上升的同時,占比也提升到45%左右。

3 中國工業硅需求概況

工業硅的需求消費量

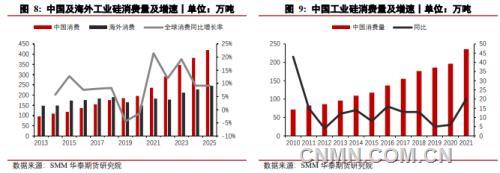

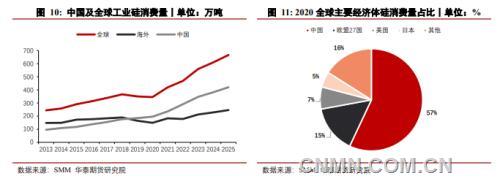

中國消費占據全球最大的絕對體量。從需求端來看,全球工業硅需求和消費上升,中國消費比重最大。2013年到2021年,受益于有機硅和多晶硅的高速發展,全球工業硅需求上漲強勁,從244萬噸上漲至418萬噸。雖然2020年因疫情影響,全球工業硅消費需求下滑;但預計從2022年至2025年,全球工業硅的消費需求仍將快速上升,至2025年將達到666萬噸,年均增長率約12%。全球需求增長動力主要來自中國高速發展的光伏產業及穩健增長的有機硅行業。

2020年,全球工業硅的主要消費地區排名,依次為中國57%、歐盟27國15%、美國7%、日本5%,其它地區16%。因中國有機硅的產能擴張,且多晶硅及光伏產業鏈的生產消費也高度集中于中國,預計到2025年,中國工業硅的消費累計將較2021年增長近78%,至420萬噸(含出口預計約480萬噸),年均增長率17%,增速將超過海外。

工業硅的主要貿易流向

全球工業硅的主要貿易流向:以中國消費占據最大的絕對體量

工業硅的全球貿易流動性較強,每年各國之間的跨國貿易流通量,約為120萬噸,占全球總產量的1/3。工業硅的全球貿易流向較為集中,因中國受制于歐美國家的反傾銷限制,我國的工業硅主要出口至亞洲地區,以日韓為主。

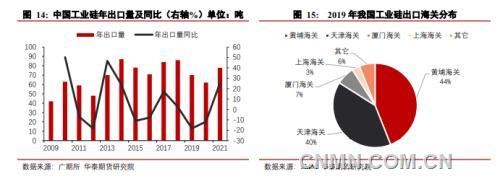

2021年,中國工業硅出口量同比大幅增長。受益于海外疫情緩解、需求回升,向海外出口總量同比增加26%,累計出口量77.8萬噸。出口區域分布為:亞洲80%、歐洲15%、其它地區約5%;以東亞、南亞、東南亞等亞洲地區為主,前五大出口國分別為日本18.7萬噸、韓國8.9萬噸、泰國7.1萬噸、印度6萬噸、阿聯酋5.9萬噸,出口總占比約60%。

廣州黃埔港、天津港(4.16 -1.19%,診股)是中國工業硅的主要出口港口

我國第一大工業硅出口港是廣州黃埔港,因其臨近西南產區,運費顯著低于其它產區;因新疆產能的崛起,天津港也逐步發展成為工業硅的主要出口港之一。

中國工業硅消費區域以華東為主

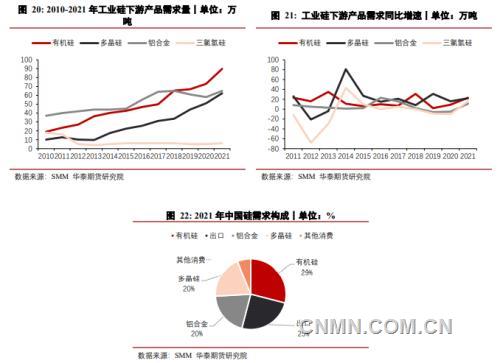

中國是全球最大的工業硅消費國。2010-2021年,我國的工業硅消費穩步增長,消費量由72萬噸,快速增長至236萬噸,消費量增長近2.3倍。

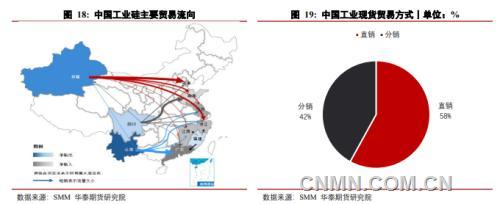

從區域看,最大的消費地是華東,工業硅三大下游產品有機硅、多晶硅、鋁合金均有分布;華北其次,主要來自于出口港天津港、內蒙古、河北等省份的有機硅和鋁合金消費;華南第三,消費主要來自于第一大出口港黃埔港,及廣東本省的鋁合金消費。

從省份角度來看,國內消費量占比較大的省份分別為廣東、江蘇、新疆、浙江等,前五大省份占比合計約60%。

工業硅的現貨貿易

我國的工業硅生產區集中在西北、西南地區;消費集中在華東、華南地區;從貿易流向上看,我國工業硅貿易則主要以西南-華南、西南-華東、西北-華東為主。

在我國,工業硅的貿易方式分為直銷、分銷兩種;分銷主要發生在出口、國內鋁合金、多晶硅、部分有機硅企業等環節,其余有機硅企業則以直銷為主,較少貿易商參與。

工業硅的定價方式及期貨服務現貨市場的功能

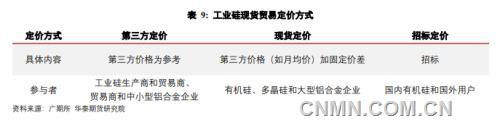

目前,我國的工業硅現貨貿易,有兩種定價方式。

一是采用參考第三方資訊機構報價:工業硅生產商和貿易商之間,或是貿易商和中小型鋁合金企業之間的報價主要參考此報價;有機硅、多晶硅和大型鋁合金企業采購現貨價格一般在第三方價格(如月均價)基礎上加固定價差確定;

二是招標定價方式:國內有機硅企業和國外用戶常采用此方式定價;

上述兩種定價方式,皆無法建立一個市場公認的、統一規范、公開透明、高效權威的定價系統;不利于行業整合發展,也不利于國家3060雙碳目標實現。

上述定價方式,因其缺失價格發現的有效功能,對現貨價格的大起大落起到了一定的助漲助跌;例如:2021年工業硅的價格波動大幅波動,國內工業硅最大價格上漲幅度為391.74%,下跌幅度為62.18%;主流牌號Si5530、Si4210的價格區間由1-2萬元,上漲至6-7萬元;導致在國家3060雙碳目標下,工業硅的供需矛盾突出,價格波動增大。

中國不僅是全球最大的工業硅生產國、消費國,又是全球最大的工業硅出口國,出口量占全球貿易量的64%;2021年受原材料成本影響,加上光伏產業的快速發展,中國工業硅市場需求增長較為明顯,且價格波動幅度巨大。

工業硅期貨即將在廣州期貨交易所(以下簡稱廣期所)上市,將能大大改善目前這種現狀。期貨不僅能服務光伏產業、助力國家實現雙碳目標;也能服務硅能源行業、推動硅基新材料的發展;還能服務中小民營企業,助力行業長期規范整合;及推動區域協調發展,加速西部地區工業現代化進程;同時助力工業硅相關企業通過期貨市場鎖定價格、套期保值、保供穩產;最終形成以我國為中心的全球工業硅權威價格,助力我國成為現代化的工業硅國際定價中心,最終實現定價自主權。

中國工業硅的下游消費企業分布

我國的有機硅企業主要分布于華東、西北兩大區域,國企和上市公司較多,產能集中度高,且多為集團公司,經營業務廣泛;

多晶硅生產企業則主要分布在西北、西南及華中區域,且分別在境內及境外兩地上市,頭部均為民營企業;

鋁合金企業產能則較分散,數量龐大,主要分布在華東及華南。

工業硅的消費結構

中國工業硅需求構成:有機硅和多晶硅領跑,鋁合金下降

2021年,中國工業硅下游產品需求增長主要來自于有機硅和多晶硅,鋁合金及出口消費占比則下降;

2022年,預計中國工業硅實際需求量,同比增速將達到12%;

有機硅計劃新增產能125萬噸,同比增長29%;

多晶硅計劃新增產能56萬噸,產量可至68萬噸,同比增長40%;

鋁合金及其出口消費的占比皆將下降。

中國工業硅的月度平衡表

2021年末,中國工業硅季節性累庫量低于10年均值。

由于受到國內貿易需求量的增加,及我國出口量下降的影響,工業硅港口社會庫存下降已成趨勢,并開啟新的庫存周期。

2022年4月中旬,中國工業硅的社會庫存總量達8.4萬噸,同比增加約47%。

4 評估與展望

因疫情影響,2021年中國過剩的工業硅產量,正有待消化;2022年是否能出現供需缺口,也取決于國內工業硅上下游新增產能的投產進度。目前看來,2022年上半年的新增產能較少,有待豐水期新增產能大量投產;其中,有機硅、多晶硅的新產能將在2022年的上半年釋放需求量。

同時,我國工業硅的豐枯季節性生產特點,正在逐步弱化;另外,“雙碳”政策背景下的工業硅成本上行已成定局,定價邏輯正在發生改變;2022年,工業硅的結構性供給缺口仍然存在。但是,仍需密切關注:新疆、云南的新建工業硅產能投產是否會超預期、我國的疫情發展方向及管控措施、及我國雙控政策的變化,皆將對工業硅的供需產生較大的直接影響。

展望未來10~20年,是我國硅產業新的大發展時期。根據我國硅業分會的預測,到2025年,我國的工業硅需求量,將達到325萬噸,可比2021年增加130萬噸以上;其中多晶硅領域的消費量將激增80萬噸至140萬噸;有機硅領域的消費量將增加40萬噸至120萬噸;鋁合金領域的消費量則小幅增加至50萬噸左右;其它領域的消費量增加至15萬噸左右。

一方面,在2030~2035年期間,全球工業硅的需求將到達高峰。我國工業硅的消費量將會達到450~500萬噸,約為2021年國內消費量的2.5倍;其中,多晶硅領域的消費量將會超過240萬噸,是2021年國內消費量的4倍;有機硅領域的消費量預計達到150萬噸,是2021年國內消費量的2倍;鋁合金領域的消費量將保持在50~60萬噸左右。

另一方面,隨著全球電動汽車、儲能領域的快速發展,硅將在電池領域中作為負極材料廣泛應用,硅碳負極材料將成為動力電池、儲能電池的主流負極材料,其市場需求不可估量;保守預計,在2030-2035年期間,工業硅在硅碳負極領域的年均用量將超過50萬噸。我國的工業硅市場,已經進入了一個全新的大發展時期。

責任編輯:李錚

如需了解更多信息,請登錄中國有色網:www.hnfenyang.com了解更多信息。

中國有色網聲明:本網所有內容的版權均屬于作者或頁面內聲明的版權人。

凡注明文章來源為“中國有色金屬報”或 “中國有色網”的文章,均為中國有色網原創或者是合作機構授權同意發布的文章。

如需轉載,轉載方必須與中國有色網( 郵件:cnmn@cnmn.com.cn 或 電話:010-63971479)聯系,簽署授權協議,取得轉載授權;

凡本網注明“來源:“XXX(非中國有色網或非中國有色金屬報)”的文章,均轉載自其它媒體,轉載目的在于傳遞更多信息,并不構成投資建議,僅供讀者參考。

若據本文章操作,所有后果讀者自負,中國有色網概不負任何責任。